A rede de restaurantes Madero prepara IPO (initial public offering), ou seja, irá emitir ações na bolsa de valores brasileira, a B3 . O anúncio foi feito em meio à dúvidas sobre a saúde financeira da empresa. Junior Durski, empresário dono da franquias, afirmou que não tem caixa o bastante para pagar as dívidas dos restaurantes.

No balanço do primeiro trimestre de 2021, aponta “dúvidas substanciais sobre a capacidade da companhia de continuar em funcionamento dentro de um ano após a data em que essas demonstrações financeiras consolidadas foram emitidas”.

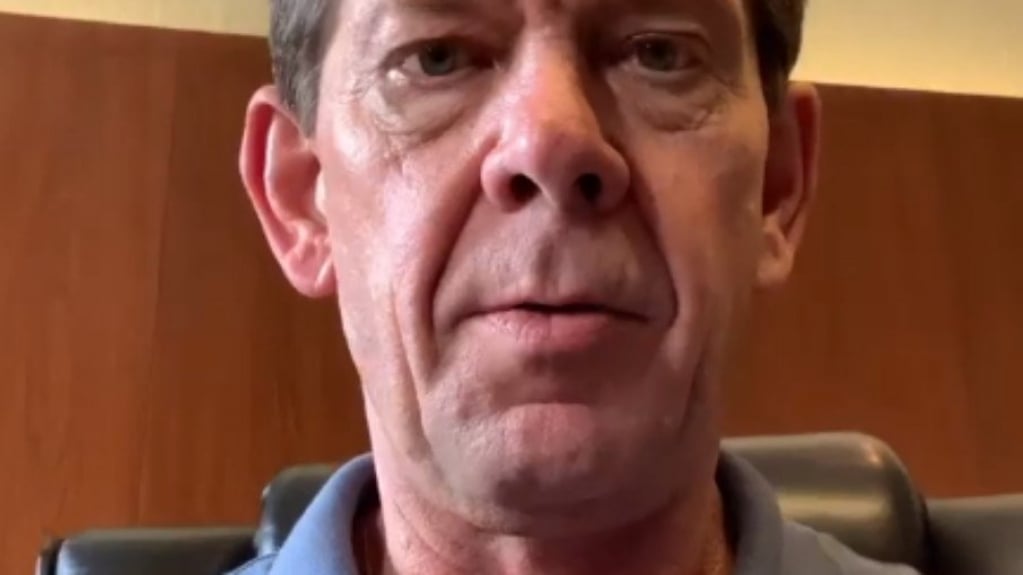

A companhia planejava um IPO para 2020, mas teve de interromper os planos por causa da pandemia. Mesmo assim, a rede ganhou ainda mais notoriedade após o dono minimizar os efeitos do coronavírus, e declarar que apenas ” 5 ou 7 mil pessoas vão morrer “.

Agora, no entanto, o IPO estaria pronto novamente. A empresa até já contratou quatro bancos para a operação: Bank of America, BTG, Itaú e UBS, segundo apurou o Estadão.